7338 sayılı Vergi Usul Kanununda yapılan değişiklikler 537 sıra nolu Vergi Usul Kanunu Genel Tebliği ile duyurulmuştur. 7338 Sayılı Kanun 537 nolu Tebliğe İstinaden Taşınmazların ve Amortismana Tabi İktisadi Kıymetlerin Yeniden Değerlemesi hakkında ayrıntılı bilgiye örnekleriyle bu dokümandan ulaşılabilir.

31 inci maddesiyle 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun mükerrer 298'inci maddesine eklenen (Ç) fıkrasıyla, enflasyon düzeltmesi yapma şartlarının oluşmadığı dönemlerde, kapsama giren mükelleflerin, amortismana tabi iktisadi kıymetlerini yeniden değerlemeye tabi tutabilmelerine,

52 nci maddesiyle 213 sayılı Kanuna eklenen geçici 32 nci maddeyle de, 7338 sayılı Kanunla 213 sayılı Kanunun mükerrer 298 inci maddesine eklenen (Ç) fıkrası kapsamında yeniden değerleme öncesinde, kapsama giren mükelleflerin, bilançolarına kayıtlı bulunan taşınmazlar ile amortismana tabi diğer iktisadi kıymetlerini önceki hesap döneminin sonu itibarıyla yeniden değerlemeye tabi tutabilmelerine, imkân sağlanmıştır.

7326 Sayılı Kanun kapsamında Vergi Usul Kanunu'nun Geçici 31 inci maddesine eklenen hüküm ile tam mükellefiyete tabi ve bilanço esasına göre defter tutan gelir ve kurumlar vergisi mükellefleri aktiflerinde kayıtlı bulunan taşınmazlar ile amortismana tabi diğer iktisadi kıymetlerini 31/12/2021 tarihine kadar yeniden değerleme imkanı getirilmişti. Birçok mükellef bu uygulamadan faydalandı ve iktisadi kıymetlerini yasal kayıtlardaki değerlerini ve birikmiş amortismanlarını güncelledi.

Uygulamayı daha önce Geçici 31 ile yeniden değerleme yapanlar ve yapmayanlar olarak ikiye ayırmak gerekmektedir.

VUK Geçici 32. madde kapsamında Geçici 31 ile yeniden değerleme yapan mükelleflerin yeniden değerleme işlemleri şu şekilde yapılır:

- 7326 sayılı kanun 31. Maddesinden yararlanılmış ise; ne bölünmesi ile bulunan 1,47395 oranı ile değerlenir. 2021 yılı aralık ayı Toplam Birikmiş Amortisman Tutarı değerlenir.

- 2021 yılı haziran ayı itibari ile alım yapılan varlıkların değerine bölünmesi ile bulunan oran üzerinden değerlenir. 2021 yılı aralık ayı Toplam Birikmiş Amortisman Tutarı değerlenir.

- Hesaplanan değer artış fonu üzerinden %2 vergi ödenir.

- Değer artışları satış işleminde kar/zarar tespitinde dikkate alınmaz.

VUK Geçici 32. madde kapsamında Geçici 31 ile yeniden değerleme yapmayan mükelleflerin yeniden değerleme işlemleri şu şekilde yapılır:

- Amortismana tabi iktisadi kıymetlerin değerine bölünmesi ile bulunan oran üzerinden değerlenir.

2021 yılı aralık ayı Toplam Birikmiş Amortisman Tutarı değerlenir.

- Hesaplanan değer artış fonu üzerinden %2 vergi ödenir.

- Değer artışları satış işleminde kar/zarar tespitinde dikkate alınmaz.

VUK mükerrer 298Ç maddesi kapsamında mükelleflerin yeniden değerleme işlemleri şu şekilde yapılır:

- Geçici 31 ve Geçici 32. madde kapsamından yararlanan ve yararlanmayan mükellefler, mükerrer 298Ç maddesi kapsamında varlıklarının sürekli yeniden değerlemesini yapabilirler.

- 2022 yılında geçici vergi dönemlerinde açıklanan/hesaplanan değerleme oranı üzerinden Amortismana Tabi İktisadi Kıymetlerin, Sabit Kıymet Değeri değerlenir.

- Sadece VUK 298Ç maddesinden yararlanan mükellefler 2021 yılı aralık ayı Toplam Birikmiş Amortisman Tutarı değerlenir.

- Geçici 32.maddesinden yararlanan mükellefler değerleme yapılan ayın Toplam Birikmiş Amortisman Değerleme Sonrası Tutarı değerlenir.

- Aynı yıl içinde açıklanan değerleme oranları üzerinden birden fazla değerleme yapılabilir.

- Mükerrer 298Ç maddesinden Geçici 31 ve 32 maddelerinden yararlanan ve yararlanmayan, Amortismana Tabi İktisadi Kıymet değerleme hakkı olan tüm mükellefler yararlanabilir.

- 298Ç maddesi kapsamında hesaplanan değer artış fonu üzerinden vergi ödenmez.

- Değer artışları satış işleminde kar/zarar tespitinde dikkate alınır.

Geçiçi 32. madde kapsamında değerleme işlemlerine başlamadan önce Güncel fiyat endeksleri; https://download.logo.com.tr/Windows/ERP/GUNCEL/3NEWUI_SETUP/ORTAK/FIYAT_ENDEKSLERI/ adresinden indirilerek DEFAULTS\GEN klasörüne kopyalanarak sistem işletmeninde kuruluş bilgileri-fiyat endeksleri bölümünde Yurt İçi Üretici Fiyat Endeksi seçilerek sol alt köşede yer alan güncelle ikonu ile endeks değerleri güncellenmelidir. Endeks tablosuna değer girişi elle de yapılabilir. Yİ-ÜFE endeks değerlemesinde her sabit kıymetin değerleme oranı farklı olabileceğinden değerleme oranı sistem tarafından, amortisman hesaplama işleminde tespit edilerek otomatik yapılır.

Sabit kıymet yeniden değerleme hesaplamalarında dikkat edilmesi gereken hususlar şunlardır:

- Yeniden değerleme yapılmadan önce son hesaplanan amortisman satırı muhasebeleştirilmiş veya M işareti atılmış olmalıdır.

- Ana sabit kıymet kaydına gider ataması ( fonkisyon artıcı veya ömür uzatıcı) yapıl ise, gider amortisman hesaplama satırlarının hepsi muhasebeleştirilmiş veya M işsareti atılmış olmalıdır.

- Değerleme yapılan sabit kıymet kaydına gider ataması yapılmış ise, hesaplama yapılan tüm gider satırları muhasebeleştirilmiş veya M işareti atılmış olmalıdır.

- Sabit kaydında değerlenebir evet, değerleme amortismanı evet olmalıdır.

- Yeniden değerleme yapıldığında ilgili ay için amortisman hesaplama yapılması gerekir. Hesaplama seçeneklerinden hayır seçildiğinde birikmiş amortisman tutarı dikkate alınmadan yeniden değerleme hesaplaması yapmaktadır.

- Yeniden Değerleme Fiyat Endeksi Üzerinden Yapılacak Tarih parametresi girilmeden önce değerleme yapılacak aya kadar amortisman hesaplamasının yapılması gerekir.

- Yeniden değerleme hesaplama yöntemi-Yeniden değerleme oranı üzerinden seçilerek değerleme yapıldığında, yeniden değerleme oranı parametresinde yıl sonunda kadar oran girişi yapılmalıdır.

- 2021 yılı aralık ayı toplam birikmiş amortisman tutarı üzerinden değerleme işlemi yapılır.

- Geçici 32. Madde ve mükerer 298Ç. Maddesi kapsamında değerleme işlemi aynı ay içinde yapılmaz.

Sabit Kıymet Yeniden Değerleme Hesaplamaları (Normal Amortisman)

31. geçici madde kapsamında 2021 yılında amortismana tabi iktisadi kıymet değerlemesi yapılmıştır. 32. Geçici madde ile yapılan değerleme işleminde, 25.07.2014 tarihinde alımı yapılan 10 yıl faydalı ömrü olan ve 74.094,06 TL maliyeti olan sabit kıymet üzerinden örnek hesaplama yapılmıştır.

Örnek1:

Geçici 31.madde ile 2021 yılı temmuz ayında değerleme yapılmıştır.

Geçici 32.madde ile 2021 yılı ağustos ayında değerleme yapılacaktır.

Ticari sistem yönetiminde duran varlık yönetimi parametrelerinde aşağıdaki değerler girilmelidir.

Değerleme Oranı : 2021 yılı Aralık ayına İlişkin Yİ-ÜFE / 2021 yılı Haziran ayına İlişkin Yİ-ÜFE ye bölünmesi ile 1,47395 oranı bulunarak değerleme işlemi yapılır.

Sabit Kıymet Değeri (D.S)

Sabit Kıymet Değeri (D.S)= Son Sabit Kıymet Değeri (D.S.) * Değerleme Oranı

Sabit Kıymet Değeri (D.S.)= 209538,74 * 1,47395 = 308.849,63 hesaplanır.

Birikmiş Amortisman (D.S.)

Birikmiş Amortisman (D.S.)=2021 Aralık Toplam Birikmiş Amortisman* Değerleme Oranı

Birikmiş Amortisman (D.S.) = 167631,01 * 1,47395 = 247.079,73 hesaplanır.

Net Defter Değeri (D.S)

Geçici 31. Madde ile yıl ortasında ki toplam birikmiş amortisman değerlemesi yapıldığından değerleme öncesi net defter değeri (d.s.) tutarı ile değerleme oranı çarpılarak yeni net defter değeri (d.s.) değeri bulunuyordu. Hesaplamaya dahil edilen yıl içindeki amortisman tutarının değerleme farkı gider olarak yansıtılamıyordu.

Geçici 32. Madde ile yıl içindeki ayrılan yıllık amortisman değeri alınmadığından hesaplama metodu değiştirilmiştir.

Net defter değeri (D.S.) = Sabit Kıymet Değeri (D.S)- Birikmiş Amortisman (D.S.)

Net defter değeri (D.S.) = 308.849,63 - 247.079,73 = 61.769,90 hesaplanır.

Dönemsel Aktif Değerleme

Dönemsel Aktif Değerleme= Değerlenen Sabit Kıymet Değeri (D.S) – Değerleme Öncesi Sabit Kıymet Değeri (D.S)

Dönemsel Aktif Değerleme= 308.849,63 - 209.538,74 = 99.310,89 hesaplanır.

Dönemsel Birikmiş Amortisman Değerlemesi

Dönemsel Birikmiş Amortisman Değerlemesi = Birikmiş Amortisman (D.S.)- Değerleme Yapılan Toplam Birikmiş Amortisman (2021 Aralık)

Dönemsel Birikmiş Amortisman Değerlemesi = 247.079,73- 167631,01= 79.448,72 hesaplanır.

Değer Artış Fonu

Değer Artış Fonu = Dönemsel Aktif Değerleme- Dönemsel Birikmiş Amortisman Değerlemesi

Değer Artış Fonu = 99.310,89 - 79.448,72 = 19.862,17 hesaplanır.

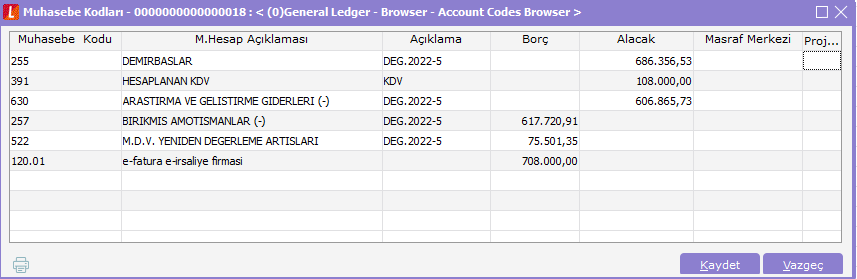

Yeniden değerleme işlemi sonrası değerleme oranları muhasebeleştirilerek, Duran Varlık Yönetimi- İşlemler- Yeniden Değerleme Vergisi Mahsuplaştır işlemi ile muhasebeleştirilen değerleme tutarları üzerinden ödenecek verginin mahsup fişi oluşturulur.

Değerleme vergisi mahsuplaştırma tutarı 19.862,17 * 0,02 = 397,24 hesaplanır.

Örnek2

31. geçici madde kapsamında 2021 yılında amortismana tabi iktisadi kıymetlerin değerlemesi yapılmıştır. 32. Geçici madde ile yapılan değerleme işleminde, 12.07.2021 tarihinde alımı yapılan 4 yıl faydalı ömrü olan ve 9.555,92 TL maliyeti olan sabit kıymet üzerinden hesaplama yapılmıştır.

Ticari sistem yönetiminde duran varlık yönetimi parametrelerinde aşağıdaki değerler girilmelidir.

Değerleme Oranı : 2021 yılı Aralık ayına İlişkin Yİ-ÜFE / 2021 yılı Agustos ayına İlişkin Yİ-ÜFE ye bölünmesi ile 1,3998 oranı bulunarak değerleme işlemi yapılır.

Değerleme işleminde tüm alanlar Örnek1 üzerindeki hesaplama metodu ile hesaplanır.

Örnek3

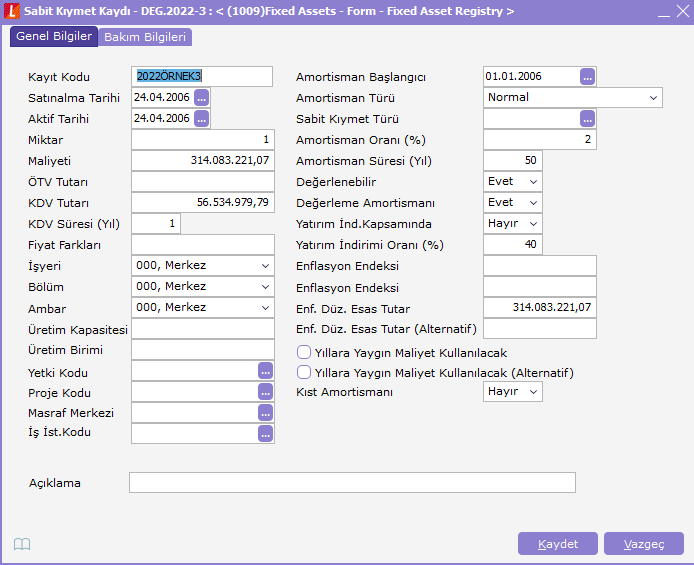

Geçici 31. Madde kapsamında 2021 yılında değerleme yapılmamıştır. Geçici 32. Madde kapsamında yeniden değerlemeler yapılacaktır. 24.04.2026 tarihinde alımı yapılan 50 yıl faydalı ömrü olan ve 314.083.221,07 TL maliyeti olan sabit kıymet üzerinden hesaplama yapılmıştır.

Ticari sistem yönetiminde duran varlık yönetimi parametrelerinde aşağıdaki değerler girilmelidir.

Değerleme Oranı : 2021 yılı Aralık ayına İlişkin Yİ-ÜFE / 2026 yılı Mayıs ayına İlişkin Yİ-ÜFE ye bölünmesi ile 7,86043 oranı bulunarak değerleme işlemi yapılır.

Değerleme işleminde tüm alanlar Örnek1 üzerindeki hesaplama metodu ile hesaplanır.

Mükerrer 298Ç maddesi kapsamında tüm varlıklar için belirlenen sabit oran üzerinden değerleme işleminde dikkat edilmesi gereken hususlar şunlardır:

Örnek4

- Yeniden değerleme oranı üzerinden girilen parametre tanımında yıl sonuna kadar değerleme oranı girişi yapılmalıdır. Değerleme oranı girilmeyen ay satırında amortisman hesaplama işleminde eksi değer oluşur.

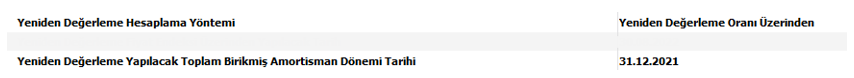

- 32. Madde kapsamında endeks üzerinden değerleme yapıldı ise, Yeniden Değerleme Yapılacak Toplam Birikmiş Amortisman Dönemi Tarihi, değerleme yapılan tarih girilmelidir.

Örnek 1 üzerinden Geçici 31 ve Geçici 32. Maddelerine istinaden yapılan değerleme işlemi sonrasında 298Ç madde kapsamında belirlenen oran üzerinden değerleme hesaplama örneği verilmiştir.

Ticari Sistem Yönetiminde Yeniden Değerleme Oranları parametrelerinde aşağıdaki değerler girilmelidir.

Ticari Sistem Yönetiminde Duran Varlık Yönetimi parametrelerinde aşağıdaki değerler girilmelidir.

32.madde kapsamında endeks üzerinden değerleme Ağustos ayında yapıldığından parametre değeri 31.08.2022 tanımlanmıştır.

Sabit Kıymet Değeri (D.S)

Sabit Kıymet Değeri (D.S)= (Son Sabit Kıymet Değeri (D.S.) * Değerleme Oranı%) + Son Sabit Kıymet Değeri (D.S.)

Sabit Kıymet Değeri (D.S.)= (308.849,63{*}92,93%)+308.849,63 = 595.863,58 hesaplanır.

Birikmiş Amortisman (D.S.)

Birikmiş Amortisman (D.S.)=( Geçici 32.madde değerlemesi yapılan Birikmiş Amortisman (D.S.) * Değerleme Oranı%)+ Geçici 32.madde değerlemesi yapılan Birikmiş Amortisman (D.S.)

Birikmiş Amortisman (D.S.) = (247.079,73 92,93)+ 247.079,73 = 476.690,92* hesaplanır.

Dönemsel Birikmiş Amortisman Değerlemesi

Dönemsel Birikmiş Amortisman Değerlemesi = Birikmiş Amortisman (D.S.)- Değerleme Öncesi Birikmiş Amortisman (D.S.)

Dönemsel Birikmiş Amortisman Değerlemesi = 476.690,92 - 247.079,73 = 229.611,19 hesaplanır.

Diğer alanların hesaplama örneği, Örnek1 üzerinde verilen hesaplama metodu ile aynıdır.

4. geçici vergi döneminde yayınlanan/hesaplanan oran üzerinden sürekli değerleme işlemi yapılması durumunda Ticari Sistem Yönetiminde Yeniden Değerleme Oranları parametrelerinde aşağıdaki değerler girilmelidir.

Hesaplama örneği, Örnek4 üzerinde verilen hesaplama metodu ile aynıdır.

Mükerrer 298Ç maddesi kapsamında hesaplanan Değer Artış Fonu üzerinden vergi ödemesi yapılamayacağından Duran Varlık Yönetimi- İşlemler- Yeniden Değerleme Vergisi Mahsuplaştır işlemi ile muhasebeleştirilen değerleme tutarları üzerinden ödenecek verginin hesaplama işlemi yapılamaz.

Mükerer 298Ç maddesi kapsamında hesaplanan değer artışı satış işleminde kar/zarar tespitinde dikkate alınır.

Söz konusu taşınmaz, 2023 yılı Ocak ayı içerisinde 600.000 TL bedelle satılmıştır. 2023 yılı Ocak ayında elden çıkarılan taşınmaza ilişkin ortaya çıkan kazanç şu şekilde hesaplanacaktır.

Örnek5:

Geçici 31. ve Geçici 32. madde kapsamında değerleme yapılmadan, Mükerrer 298Ç madde kapsamında yapılan değerleme işleminde, 24.04.2006 tarihinde alımı yapılan 50 yıl faydalı ömrü olan ve 314.083.221,07 TL maliyeti olan sabit kıymet üzerinden eylül ve aralık aylarında hesaplama yapılmıştır.

Ticari Sistem Yönetiminde Duran Varlık Yönetimi parametrelerinde aşağıdaki değerler girilmelidir.

Ticari Sistem Yönetiminde Yeniden Değerleme Oranları parametrelerinde aşağıdaki değerler girilmelidir.

Sabit Kıymet Değeri (D.S)

Sabit Kıymet Değeri (D.S)= (Sabit Kıymet Değeri (D.S.) * Değerleme Oranı%) +Sabit Kıymet Değeri (D.S.)

Sabit Kıymet Değeri (D.S.)=(314.083.221,07*92,93%)+314.083.221,07=605.960.758,41 hesaplanır.

Birikmiş Amortisman (D.S.)

Birikmiş Amortisman (D.S.)=( 2021 Aralık Toplam Birikmiş Amortisman * Değerleme Oranı%)+ 2021 Aralık Toplam Birikmiş Amortisman

Birikmiş Amortisman (D.S.)=(100.506.630,72 * 92,93)+ 100.506.630,72=193.907.442,65 hesaplanır.

2.yeniden değerleme hesaplamasında

Birikmiş Amortisman (D.S.)=(100.506.630,72 * 122,23)+ 100.506.630,72= 223.355.885,45

hesaplanır.

Eylül ve Aralık ayında diğer alanların hesaplama örneği, Örnek3 üzerinde verilen hesaplama metodu ile aynıdır.